- 民調顯示,工黨可能在7月4日的英國大選中獲勝。

- 大選結果可能對英國經濟、英國央行政策和英鎊估值產生影響。

- 一些經濟學家認為,英國央行的分級薪酬可能成為政府額外收入的來源。

英國大選將於 7 月 4 日到來,屆時可能會披紅掛彩。根據博彩公司的數據,左傾的工黨有 90% 的勝算。雖然這表明在近 15 年的保守派政府執政後,英國將發生重大政治變革,但分析人士對這將極大改變經濟前景持懷疑態度。

不過,經濟政策的任何細微變化都可能改變經濟成長預期和英國央行(BOE)的利率前景,從而影響英鎊的估值。

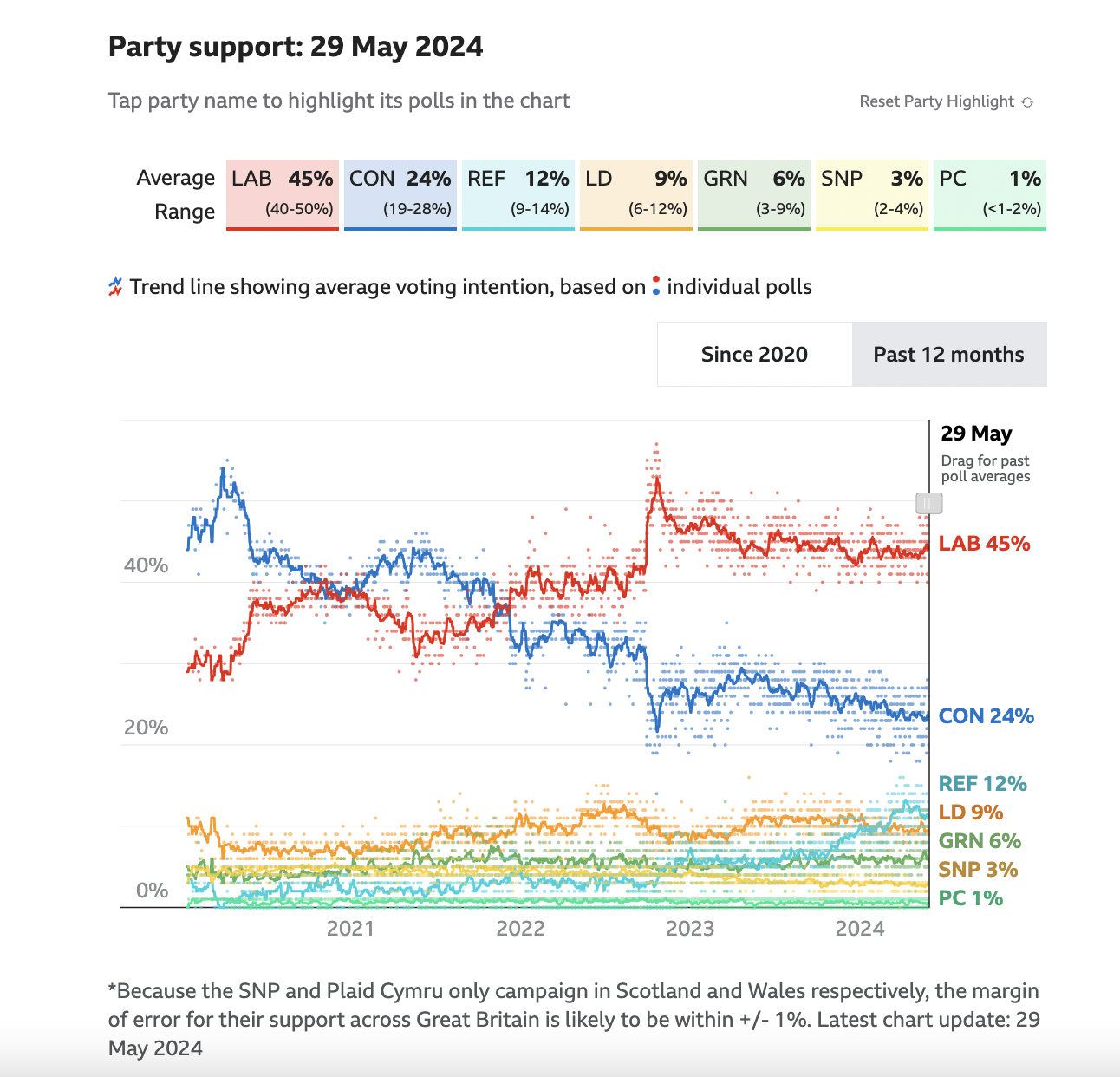

英國廣播公司(BBC)的最新民調顯示,工黨以 45% 的支持率領先,保守黨僅以 24% 的支持率位居第二,兩者相差 21 個百分點。

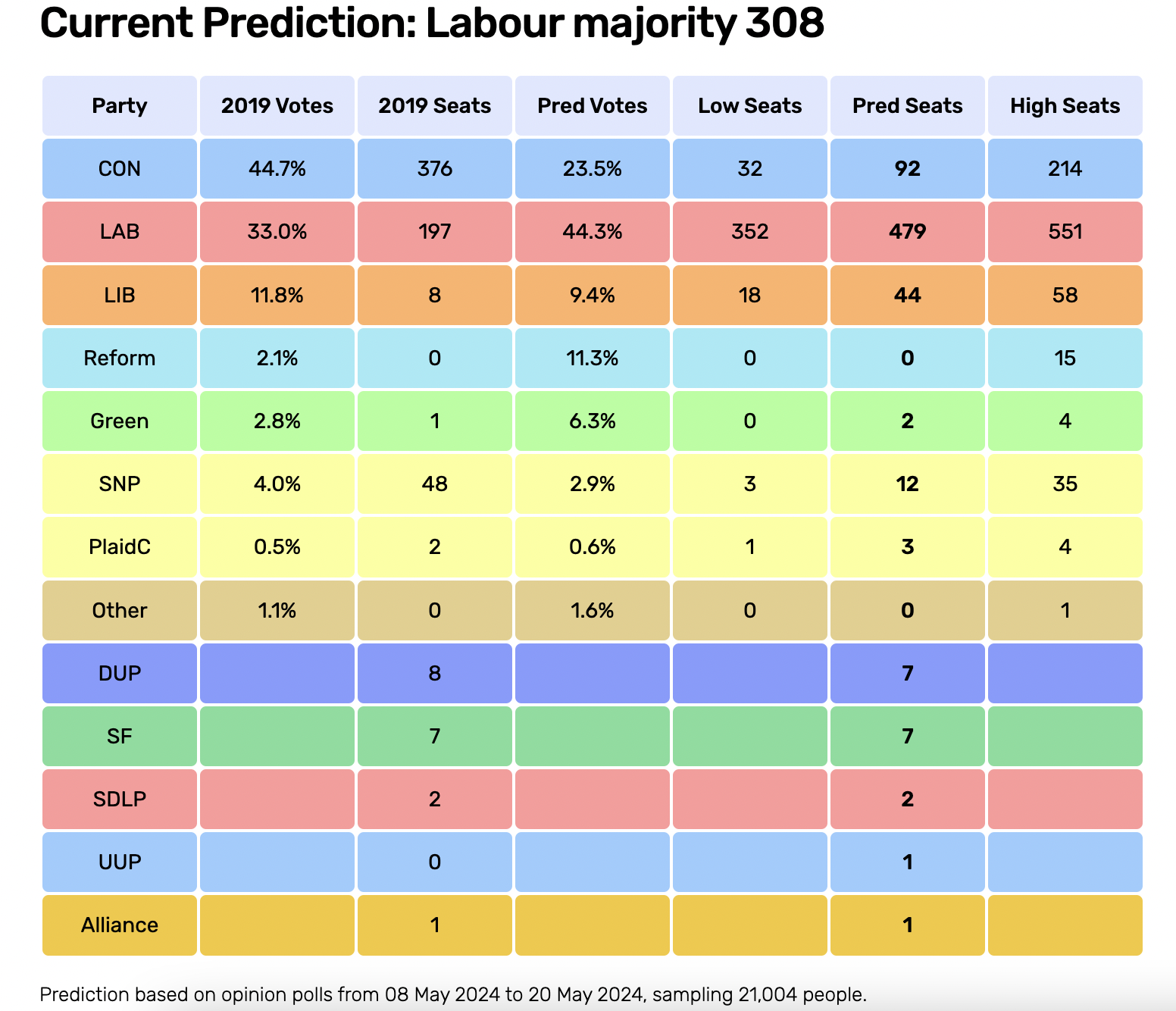

在將選票轉化為議席的過程中,英國的 "得票最多者當選 "投票制度往往會過度獎勵獲勝黨派。這意味著,如果工黨實際獲得 45% 的選票,它將贏得壓倒性勝利。 根據Electoralcalculas 的數據,如果獲得44.3% 的選票,工黨將贏得英國議會650 個席位中的479 個席位,這是一個健康的多數。

雖然英國大選結果似乎已成定局,但這對英國央行(BOE)及其貨幣政策軌跡意味著什麼?此外,它又會對英鎊和整個金融市場產生怎樣的影響?

英國大選:對英國央行政策的影響

儘管英國大選看起來工黨很容易獲勝,但該黨公佈的財政政策意圖細節很少,因此很難評估大選會對市場產生什麼影響(如果有的話)。除了最近承諾在第一任期結束前將國民健康服務(NHS)的候診時間減少到最多 18 週外,工黨沒有公佈任何詳細的支出計劃。

不過,根據投資應用 Stocklytics 的數據,工黨確實支持英國央行推出自己的央行數位貨幣 "數位英鎊 "的計畫。

專家認為,工黨獲勝不太可能改變市場對英國央行利率貨幣政策的預期,他們表示,無論哪個政黨獲勝,都必須表現出高度的財政克制。

凱投宏觀(Capital Economics)英國副首席經濟學家露絲-格雷戈里(Ruth Gregory)告訴FXStreet,"市場不必像2017年和2019年大選前那樣擔心大選會導致長期生產力突然下降。由於大選後兩黨在財政政策上都不會有太大的迴旋餘地,獲勝者的財政計畫不太可能大幅改變市場利率預期或金邊債券殖利率。 "

預期英國大選對市場的影響微乎其微的不只格雷戈里一人。

法國興業銀行(SocGen)外匯策略師肯尼斯-布魯克斯(Kenneth Broux)在一份研究報告中說:"英鎊的隱含波動率可能會在投票前上升,但選舉結果對英鎊和英國國債的影響應該是微不足道的。 ”

對於英鎊和債市來說,懸峙議會是一個尾部風險,"沒有一個政黨贏得多數席位,這將對貨幣和利率產生負面影響,"法國興業銀行說。

英國大選宣言將是關鍵

只有在任何一個政黨在其宣言中表現出 "財政揮霍 "的情況下,金融市場才可能做出反應。

"投資者將對大選宣言進行評估,以尋找財政肆意揮霍的跡象,以及對公共開支壓縮這一難以置信的計劃的答案。我們的假設是,如果 CPI 通膨率低於 2.0% 的目標,英國央行將把利率從現在的 5.25% 下調至 2025 年的 3.00%。我們認為,這將導致 10 年期公債殖利率從現在的 4.23% 降到今年年底的 3.50% 左右,英鎊將從現在的 1.28 美元貶值到今年年底的 1.22 美元,"格雷戈里說。

兩黨都不太可能宣布大幅減稅。工黨更傾向於增稅而非減稅,而且人們對利茲-特拉斯(Lizz Truss)政府的減稅政策如何適得其反仍記憶猶新。格雷戈里補充道,儘管如此,如果兩黨 "在稅收政策上爭得面紅耳赤",英鎊可能會從 1.28 美元(英鎊/美元)貶值至低於預測的 1.22 美元。

手持 "分級薪資 "的帽子去銀行

如果工黨獲勝,英國央行政策的一個變化可能會為工黨找到額外的資金,這就是 "分級薪酬 "或 "儲備分級"。

分級報酬涉及減少英國央行向持有儲備金的商業銀行支付的利息。這些儲備金總額約為 8,300 億英鎊,是英國銀行在 2009-2021 年間透過英國央行的量化寬鬆(QE)計畫建立起來的。量化寬鬆計畫主要是英國央行向銀行購買政府債券,以便在信貸危機期間為銀行提供流動性。

在目前情況下,英國央行以銀行利率(5.25%)為這些儲備金全額支付利息。利息支付由英國政府在 2009 年簽署的國家擔保提供支持。

然而,自 2019 年英國央行開始升息以對抗通膨以來,該計劃出現了虧損--英國政府不得不用納稅人的錢來填補這一虧損。

"英國央行負責金融穩定事務的前副行長、經濟學家保羅-塔克(Paul Tucker)解釋:"問題的關鍵在於,QE 創造的資金會進入銀行在英國央行的餘額(準備金),而這些準備金會依照央行的政策利率(銀行利率)得到全額補償。

"鑑於量化寬鬆政策的未償還存量(8,380 億英鎊),這實際上將英國政府債務的很大一部分從固定利率借貸(償債成本被'鎖定')轉移到了浮動利率借貸(償債成本隨銀行利率升降)。因此,銀行利率上調會立即導致政府償債成本上升,使英國國家面臨利率上升的巨大風險,"塔克在其2022 年出版的《量化寬鬆、貨幣政策實施與公共財政》一書的第7章中說道。

然而,在 "分層薪酬 "中,英國央行只需為這些儲備的一部分支付利息,從而減輕了政府的負擔。歐洲中央銀行(ECB)、瑞士國家銀行(SNB)以及丹麥和瑞典的中央銀行都採用了這個系統。

退休國會議員、首相戈登-布朗(Gordon Brown)提出了一個想法,即利用這筆額外的資金來資助減少英國目前嚴重的兒童貧困問題。然而,工黨領袖基爾-斯塔默(Keir Starmer)並沒有正式採納這項建議。現任財政大臣傑里米-亨特(Jeremy Hunt)拒絕了這一方案,因為它可能"影響英國銀行的競爭力",英格蘭銀行行長安德魯-貝利(Andrew Bailey)曾將其形容為"對銀行徵稅"。

節省超過 1000 億英鎊

然而,根據英國預算責任辦公室(OBR)的數據,準備金分級政策將為政府節省 1,030 億英鎊。

據塔克稱,如果引入該政策,2022-2023 年和 2024-2025 年可分別節省國內生產總值的 1.2% 和 1.6%。這相當於英國政府平均償債成本的63%-84%,或英國國防、醫療和教育年度支出的7.6%-10.5%。

不過,瑞士銀行(UBS)股票分析師傑森-納皮爾(Jason Napier)認為,銀行獲利將因此受到打擊。該分析師補充說,以英國版的歐洲央行模式為例,英國主要銀行每年將因此損失約 2 億英鎊。

不過,根據彭博新聞社報道,倫敦經濟學院政治經濟學教授保羅-德-格勞韋(Paul de Grauwe)認為,分層薪酬將加快貨幣政策的傳導,有助於抑制通貨膨脹。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

最新新聞

推薦內容

通過FXStreet的專家預覽來了解市場走向

用我們的預測調查來達到妳的目標,這是壹種情緒工具,強調了主要市場專家對近期和中期價格的預期。這是壹張獨壹無二的匯率熱點圖,顯示了市場情緒和預期的走向。

使用FXStreet的交互式圖表來跟隨市場

明智地使用我們的互動圖表,它超過1500資產,銀行間利率,和廣泛的歷史數據。它是壹個必須使用的在線專業工具,為您提供壹個前沿的實時平臺,完全可自己設置且免費。

先來看看FXStreet的報價表格

不要浪費時間去比較許多仲介機構的匯價。所有的資訊都在一個地方——就在這裡。利用我們對不同市場(包括外匯、大宗商品和股票交易所)超過1600項資產的即時銀行間報價表格。